Средний чек на российском венчурном рынке вырос на 30% — до $600 тыс. в I полугодии

Российский венчурный рынок в I полугодии вырос на 31% до $46 млн за счет увеличения среднего чека инвестиций до $600 тыс. (+30% год к году), говорится в отчете исследовательской аналитической компании Dsight «Венчурная Евразия», который был представлен 11 сентября. Медианный чек составил $400 тыс.

Средний чек на российском венчурном рынке вырос на 30% — до $600 тыс. в I полугодии https://rb.ru/news/vc-dsight/

Автор: Екатерина Струкова https://rb.ru/author/strukova/ Подписаться на RB.RU в Telegram

«Капитал возвращается на рынок, в I полугодии появились 6 новых фондов и инвестиционных площадок, а частные инвесторы выбирали стартап-активы», — констатировали в Dsight.

- Статистика дана без учета сделки киберспортивного клуба True Gamers, который привлек $45 млн на развитие в Саудовской Аравии от саудовского предпринимателя Навафа Альбишри.

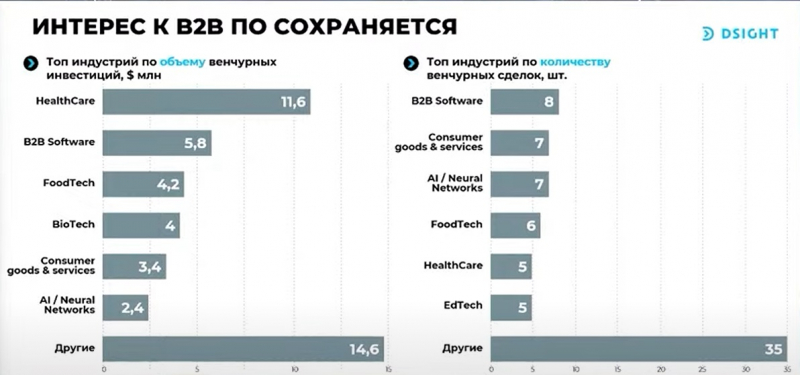

70% объема инвестиций привлекали стартапы на ранних и поздних стадиях (Серии A+). Была отмечена активность розничных инвесторов за счет появления альтернативных венчурных инструментов (ЦФА, синдикаты, краудинвестинг), наблюдался бум pre-IPO и IPO. В январе-июне среди инвесторов стали популярны нейросети и ИИ, а раунды поднимали стартапы Fabula AI, MAIA, Dialext, «НейроХудожник», mymeet.ai, Presentsimple.ai, говорится в презентации к отчету.

Настроить свою подписку на RB.RU

В Dsight считают, что де-факто объем инвестиций был гораздо больше, так как значительное число сделок осталось нераскрытыми из-за риска санкций. Об этом говорит и снизившееся на 6% число венчурных сделок в I полугодии.

Как пояснил в ходе презентации отчета партнер инвестиционной компании Kama Flow Павел Охонин, сумма средней сделки выросла из-за активности инвестиционных площадок, брокеров и управляющих компаний, объединяющих мелких частных инвесторов в единый пул.

Частные инвесторы более гибкие, чем фонды, они активно используют новые централизованные инструменты инвестирования, желая быстро получить возврат инвестиций, говорят в Dsight.

Такими инструментами являются:

- Краудинвестинг и краудлендинг на платформах Brainbox, Rounds, Zorko, Jetlend, Zapusk.Tech;

- Венчурные ЦФА (впервые фонд «Восход» с партнерами «Атомайз» и «Росбанком» запустили ЦФА стартапа Qummy);

- Синдицированные сделки вместе с программами «обучения венчуру», которые позволяют розничным инвесторам вместе с лид-инвестором войти в сделку небольшими чеками и диверсифицировать риски.

Как отметили в Dsight, 45% сделок и 48% из всего объема вложений за I полугодие обеспечили частные инвесторы, которые чаще вкладываются в посевные стадии. Бизнес-ангелы также обеспечили наибольший объем инвестиций в стартапы поздних стадий. Частные инвесторы диверсифицируют свой портфель, вкладываясь маленькими чеками (в среднем около $0,3 млн) в совсем молодые проекты и крупными чеками (около $1,9 млн) в зрелые понятные компании, подсчитали аналитики компании.

«Высокие риски способствуют концентрации сделок на ранних стадиях и в рамках ангельских клубов. С 2022 года частный инвестор становится заметным игроком на венчурном, IPO- и pre-IPO-рынках, что также стимулирует эксперименты с инструментами типа ЦФА и краудфандинга», — заявил партнер «Б1» Антон Устименко.

Сооснователь Dsight, аналитик рынка технологий и инвестиций Арсений Даббах спрогнозировал, что по итогам 2024 года произойдет 30%-ный рост инвестиций в России.

«Проекты в сфере ИИ B2B, стартапы в области здоровья, энергетики, логистики и безопасности будут пользоваться популярностью и двигать рынок вперед», — заявил Даббах.

Антон Устименко полагает, что в ближайший год можно будет увидеть продолжение трендов на активное участие частных инвесторов и государства в венчурном рынке на фоне незначительного роста рынка.

По прогнозам Dsight, к 2025 году ожидается замедление тренда на M&A и уход от массовой покупки стартапов к выращиванию новых молодых компаний. Также можно будет увидеть рост мер поддержки для стартапов, в числе которых гранты, налоговые и кредитные льготы, стимулирование IPO.

Подписывайтесь на наш Telegram-канал, чтобы быть в курсе последних новостей и событий!

Comments are closed.