Кредит на образование: какие образовательные кредиты есть в России

Рынок образовательных кредитов в России в настоящее время находится в зачаточной стадии, так как в массовый оборот данный банковский продукт вошел сравнительно недавно. В статье проанализируем, какие виды образовательного кредитования доступны российским студентам.

Кредит с господдержкой

Господдержка в названии данного кредита заключается в том, что государство выплачивает банку часть процентов за кредит вместо заемщика, снижая тем самым его долговое бремя. Такой образовательный кредит с господдержкой можно в настоящее время получить в Сбер Банке (подробнее).

Данный вид кредита доступен любому студенту российского высшего или средне-специального учебного заведения, имеющего необходимую лицензию Минобрнауки. При этом студент должен быть гражданином РФ.

Заемщиком по данному кредиту может выступать только сам студент. Минимальный возраст составляет 14 лет, но для заемщика от 14 до 18 лет необходимо согласие родителей или законных представителей на взятие им образовательного кредита с господдержкой. При этом наличие у студента собственного дохода не является обязательным условием выдачи кредита.

Кредит может быть оформлен как на все время обучения, так и на промежуточный период – год или семестр. При этом, даже если студент берет кредит на длительный период, деньги в рамках кредита поступают на его счет посеместрово (или согласно иному графику периодов оплаты обучения).

Ставка по данному кредиту для заемщика составляет 3% годовых (10,65% годовых субсидируются государством). При этом в течение всего периода учебы + 9 месяцев после ее окончания заемщик выплачивает только проценты, после чего начинает платить основной долг.

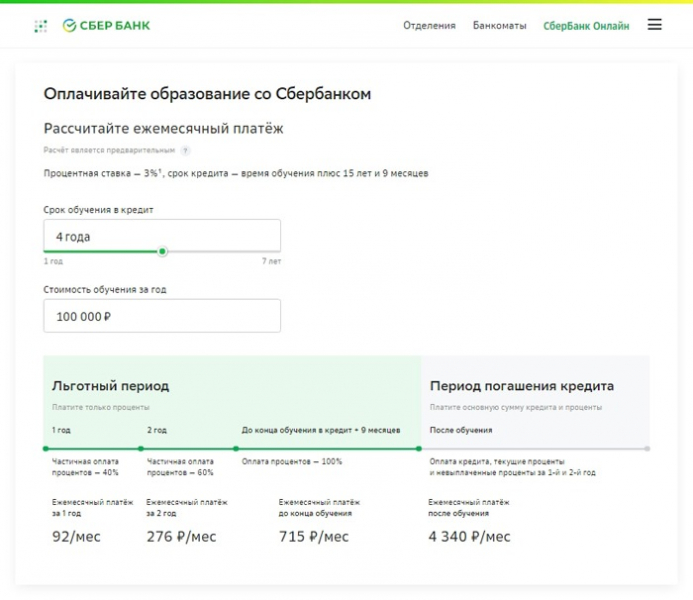

Сбербанк: кредит на образование с господдержкой

При этом схема оплаты процентов предусматривает дополнительные льготы в первые два года погашения кредита. В течение первых 12 месяцев погашения заемщик выплачивает только 40% от начисленной суммы процентов, вторых 12 месяцев – 60% от данной суммы, и только с третьего года и далее платит проценты по стандартному графику. При этом недоплаченные в течение первых двух лет проценты будут включены в график платежей вместе с телом долга, начиная с 10-го месяца с момента окончания учебы.

Для более наглядного понимания данного кредитного механизма рассмотрим следующий пример: студент взял кредит сроком на 15 лет и 9 месяцев в объеме 400 тыс. рублей на 4 года учебы в бакалавриате. В этом случае в течение первого года учебы ежемесячный платеж студента составит 92 рубля, в течение второго года – 276 рублей, в течение оставшегося срока обучения и 9 месяцев – 715 рублей, и после окончания данного периода – 4 340 рублей.

Целевой кредит на образование

Помимо вышеупомянутых кредитов с господдержкой, существуют и иные целевые банковские продукты в сфере кредитования студентов. Характерным примером такого кредита является продукт «Знание – сила» от Почта Банка.

Заемщиком по данному кредиту может выступать только сам студент, но в случае, если максимальный лимит кредита, одобренного студенту, недостаточен для покрытия расходов на его обучение, его созаемщиками могут выступить родственники. Минимальный возраст заемщика составляет 18 лет, причем он должен иметь непрерывный трудовой стаж не менее 3 месяцев.

Ставка по данному кредиту для заемщика составляет 9,9% годовых. При этом в течение всего периода учебы + 3 месяцев после ее окончания заемщик выплачивает только проценты, после чего начинает платить основной долг. Максимальный кредитный лимит по данному продукту составляет 2 млн рублей.

Почта банк: кредит на образование «Знание – сила»

Еще одним примером банка, имеющего свой образовательный кредитный продукт, является Альфа-Банк.

Получить данный вид кредита в Альфа-Банке может любой студент российского или зарубежного учебного заведения без ограничений. При этом студент должен быть гражданином РФ.

Заемщиком по данному кредиту может выступать только сам студент. Минимальный возраст заемщика составляет 21 год, причем он должен иметь непрерывный трудовой стаж не менее 3 месяцев и ежемесячный доход не менее 10 тысяч рублей после вычета НДФЛ.

Ставка по данному кредиту для заемщика составляет от 5,5% годовых. Максимальный кредитный лимит по данному продукту составляет 5 млн рублей.

Альфа-банк: кредит для студентов

В каких случаях стоит брать кредит

Как правило, образовательный кредит приобретает особую актуальность при трех сценариях:

-

Вопрос стоит о получении высшего образования в принципе (абитуриент проходит только на платные места, а собственных средств недостаточно для оплаты обучения в вузе).

-

У абитуриента есть возможность поступления в топовые вузы (на платное отделение), но нет средств на оплату обучения в них.

-

В процессе учебы на платном отделении у студента ухудшилось материальное положение, и собственных средств перестало хватать на оплату образования.

Когда НЕ стоит брать кредит

Существует ряд случаев, когда взятие образовательного кредита остро противопоказано, к примеру:

-

Студент обучается на целевом отделении, и оплату его обучения на данном отделении оплачивает компания (будущий работодатель).

-

Студент не уверен в своей специальности / возможности справиться с учебной нагрузкой и рассматривает возможность потенциального отчисления из учебного заведения.

-

У студента есть возможность оплаты образования за счет собственных средств без привлечения кредитных денег.

В этих случаях образовательный кредит окажется, как минимум, бесполезным, а в худшем случае – студент имеет неиллюзорные шансы оказаться без образования, но с кредитом на шее.

Таким образом, против умения банковского консультанта убеждать может помочь только умение заемщика считать. Причем это относится как напрямую к параметрам кредита, так и к целям, возможностям и стремлениям самого студента, у которого есть перспектива стать заемщиком.

Comments are closed.