Факторы, которые влияют на стоимость криптовалюты Bitcoin

Движения рынка криптовалют достаточно сложно предугадать. Есть ряд факторов, которые прямо, косвенно или в совокупности влияют на стоимость криптовалюты Bitcoin. Майнеры, крупные держатели (киты), институционалы и розничные торговцы, а также, в конце-концов, связанная с этим ликвидность – ключевые факторы влияния на ценообразование BTC, о которых хочу поговорить в этом материале.

Подчеркну, что данный материал не является рекомендацией к торговому поведению, а служит, скорее, частным исследованием, которое можно учесть при анализе трендов.

О рынке криптовалют

Криптовалютный рынок был и остается волатильным. Разумеется, кто-то проигрывает, кто-то – выходит в плюс. По неофициальным данным, порядка 95% трейдеров уходят в убыток. И чем популярнее криптовалюты, тем острее встает вопрос, что именно влияет на ценообразование биткоина, и в целом каким будет его будущее в долгосрочной перспективе. Можно ли сказать, что обычные технические факторы, такие как спрос и предложение, индикаторы привлекательности и макроэкономические переменные все еще значительны? Об этом и многом другом поговорим ниже.

Действия майнеров – показатель бычьего тренда?

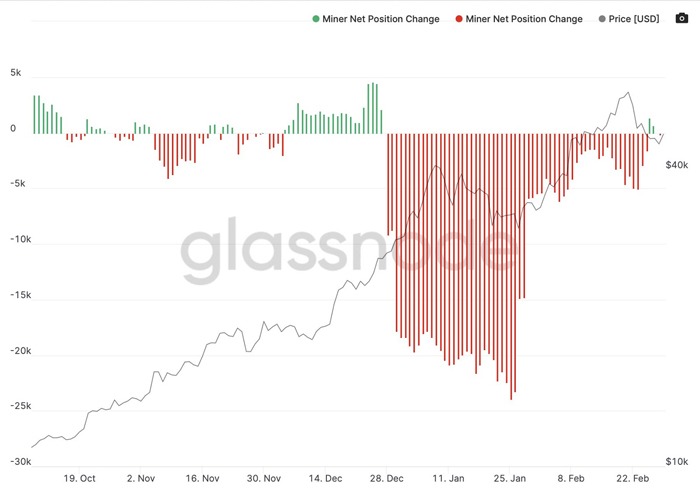

Майнеры Bitcoin в первые два месяца 2021 года продавали агрессивно. Но в конце февраля – остановились. Об этом свидетельствуют данные Glassnode.

Статистика продаж майнерами криптовалюты Bitcoin по данным Glassnode

С декабря 2020 года их «net position» (она же разница между покупками и продажами) изменилась в положительную сторону. И, вероятно, майнеры приостановились, чтобы накапливать. Что логично, учитывая растущий спрос на первую криптовалюту и доверие к криптоактиву, которое наблюдается в последние месяцы.

О чем это может свидетельствовать? Во-первых, что продающее давление добытчиков первой криптовалюты на рынок может укрепляться. Во-вторых, что эти показатели могут давать сигнал к бычьему тренду в не долгосрочной перспективе.

Объяснить это можно базовыми правилами экономики. Большие объемы предложения = снижение стоимости. Пока что холд – в тренде среди майнинговых компаний и частных добытчиков. Очевидно, наступит момент, когда они активизируются. Неиспользуемые объемы биткоинов могут служить косвенным сигналом того, что в будущем монета начнет расти. Вероятно, майнеры рассчитывают на снижение объемов продаж и рост цены. И только потом начнут активничать. То есть решающим для следующего поднятия цены на биткоин может стать рост предложения.

Хешрейт и ценообразование биткоина

Коротко хочется прояснить и этот момент. Влияет ли в действительности сложность добычи биткоина на его ценообразование? Или происходит наоборот?

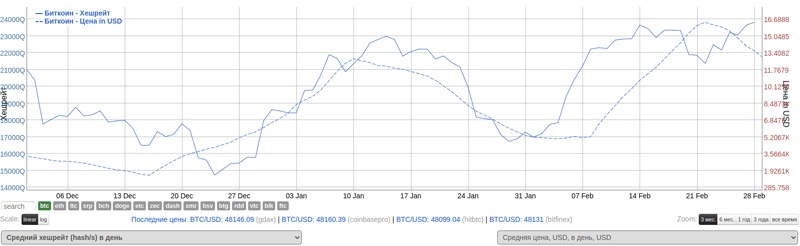

Согласно последнему исследованию Дина Фантаццини и Никиты Колодина, исследующих отношение между ценообразованием биткоина и хешрейтом, коинтеграция Грейнджера в вопросе корреляции – однонаправленная. Проще говоря, именно цена Bitcoin влияет на хешрейт, а не наоборот.

С другой стороны, если взять за основу график корреляции «Средний хешрейт – Средняя цена, USD», достоверно утверждать, что взаимосвязь «Рост хешрейта – Рост стоимости BTC», нельзя. Но, судя по графику, они совпадают в превалирующем большинстве:

График корреляции «Средний хешрейт – Средняя цена в USD»

Ликвидность: все меньше возможностей для мелких держателей

Важно понимать, что однозначно число свободных монет на рынке влияет на ценообразование. Мы знаем, что эмиссия Bitcoin ограничена 21 млн монет. На начало 2021 года добыто уже порядка 18,7 млн. И логично, что ликвидность продолжает снижаться в этой связке.

Но не только. Наряду с этим, биткоин продолжает привлекать интерес крупных инвесторов. Таким образом, все меньше возможностей остается средним и мелким покупателям, все чаще в монету вкладываются крупные компании (Tesla, MicroStrategy, PayPal, Square и проч.). Киты (крупные держатели BTC) продолжают наращивать свои мощности.

Только в феврале 2021 года предположительно на холодное хранение было переведено 140 тысяч монет. Очевидно, происходит скупка и удержание. Не в интересах крупных компаний продавать актив по цене, близкой к рыночной. В их интересах – привести Bitcoin к дефициту. Соответственно, и в этом случае ликвидность снижается.

В довесок по данным CryptoQuant в конце февраля 2021 года около 13 тыс. биткоинов «ушли» с Coinbase на вероятное долгосрочное хранение. Что может быть признаком того, что инвесторы намерены накапливать (холдить) BTC, скупая по низкой цене до наступления «лучших времен». Инициатива на продажу, очевидно, может в будущем исходить от них же.

Наряду с этим, BTC как средство оплаты становится общераспространенной практикой. Мы знаем, что PayPal намерен расширить возможности своих клиентов покупкой, хранением, приемом, удержанием BTC и других альткоинов. Как только рынок получил эту информацию, цена BTC возросла. Суть – в клиентской базе PayPal, которая насчитывает порядка 350 млн юзеров. Из них не менее 60 млн (!) составляют активные продавцы, которые потенциально могут создавать движения на криптобиржах, в том числе посредством подразделения PayPal – Venmo.

Как правило, в ответ на действия китов мелкие инвесторы, наоборот, приводят свои активы в движение. Обеспечивая тем самым предложение на рынке, а также открывая все пути крупным компаниям стать владельцами большинства биткоинов к моменту окончания эмиссии, то есть на перспективу. Примем во внимание данные Glassnode, согласно которым количество депозитов на криптовалютных биржах достигло двухлетнего минимума в 2,3 млн монет. Еще 2 марта 2021 года этот показатель был на уровне 2,841 млн. И он явно падает. Таким образом, в будущем стоимость BTC, очевидно, будет только возрастать.

В этой картине тоже важно отслеживать поведение крупных и мелких держателей. Число кошельков с балансом более 10 BTC резко упало и продолжает падение. С ноября 2020 по февраль 2021 хозяева криптоадресов на 10-100 BTC продали порядка 128 тысяч монет. В это время число биткоин-кошельков с количеством свыше 100 монет, наоборот, возросло. А холдинг – противовес ликвидности. Таким образом, корреляция фиксации прибыли крупными держателями BTC с торговлей розничных инвесторов, на мой взгляд, очевидна.

Вывод

Если ликвидность биткоинов низкая, значит, для покупки и продажи доступно меньше данного актива. В среднесрочной перспективе это может сделать BTC еще более дефицитным. То есть, вероятно, еще более дорогим.

Также, обращаясь к логике, хешируемая способность, то есть количество чистой вычислительной мощности, которая может быть использована для добычи BTC и других криптовалют, имеет потенциал влияния. Стоимость оборудования для майнинга растет из-за дефицита этого оборудования и связанного с этим ростом цен на него. Вместе с тем заявленная мощность также должна возрастать в течение последующей пары лет – до 8 EH.

Волатильность – это актуальная проблема крипторынка. Считается, что биткоин – более или менее безопасный актив, наряду с золотом. Публичные компании, типа MicroStrategy и Square, конвертируют свои наличные средства в BTC. И ряд других компаний продолжают следовать их примеру. Накапливая, чтобы продать подороже. Аналитики полагают, что дальнейшее присоединение к крипторынку институционалов может привести к последующему росту стоимости цифровой валюты. Держим ухо востро!

Comments are closed.